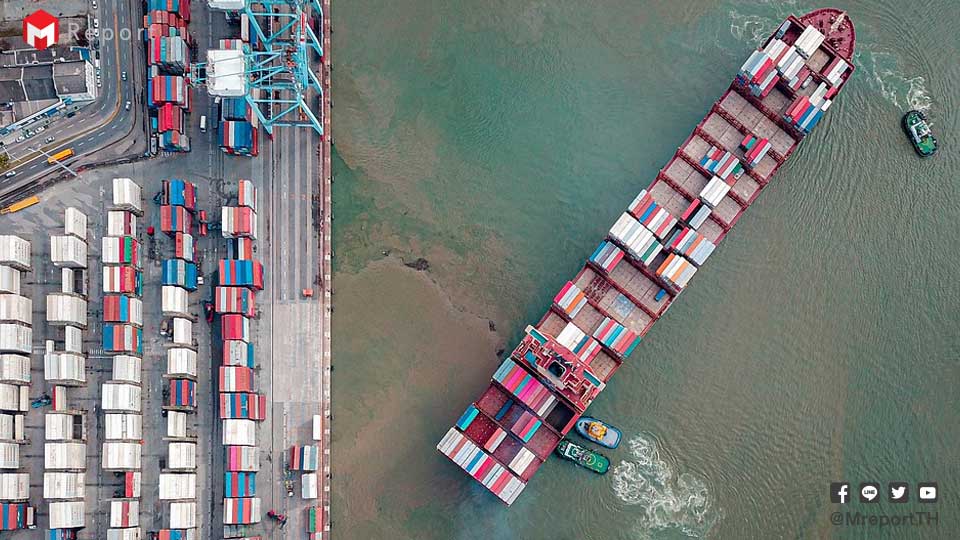

ส่งออกไทย 2565 ทำมูลค่าสูงสุด 2.8 แสนล้านเหรียญ โต 5.5% จากปีก่อนหน้า

สถานการณ์ส่งออกในเดือนธันวาคม 2565 ไทยทำตัวเลขส่งออกเหนือระดับ 2.1 หมื่นล้านดอลลาร์สหรัฐ หดตัว 14.6% เมี่อเทียบกับเดือนเดียวกันปีก่อน แต่ผลรวมทั้งปีไทยทำสถิติส่งออกมูลค่าสูงสุดเป็นประวัติการณ์ 2.8 แสนล้านเหรียญสหรัฐ ขยายตัว 5.5% จากปีก่อนหน้า

วันที่ 24 มกราคม 2565 นายจุรินทร์ ลักษณวิศิษฏ์ รองนายกรัฐมนตรีและรัฐมนตรีว่าการกระทรวงพาณิชย์ เปิดเผย ตัวเลขการส่งออกเดือนธันวาคม 2565 มีมูลค่า 21,718.8 ล้านเหรียญสหรัฐ (776,324 ล้านบาท) หดตัวร้อยละ 14.6 หากหักสินค้าเกี่ยวเนื่องกับน้ำมัน ทองคำ และยุทธปัจจัย หดตัวร้อยละ 12.5 การส่งออกไทยเดือนนี้หดตัวจากฐานที่สูงในปีที่ผ่านมา แต่เมื่อพิจารณาในแง่ของมูลค่าการส่งออกยังทำได้มากกว่าค่าเฉลี่ยห้าปีย้อนหลัง (20,759.5 ล้านเหรียญสหรัฐ) เป็นผลจากการชะลอตัวของเศรษฐกิจโลก และกำลังซื้อของผู้บริโภคที่อ่อนแอ โดยเฉพาะตลาดส่งออกสำคัญของไทย เช่น สหรัฐฯ สหภาพยุโรป จีน และญี่ปุ่น ซึ่งการส่งออกของหลายประเทศในเอเชียต่างได้รับผลกระทบเช่นเดียวกัน

อย่างไรก็ดี ยังมีปัจจัยหนุนจาก ค่าระวางเรือลดลงอย่างต่อเนื่อง การดำเนินการตามแผนส่งเสริมการส่งออกเชิงรุกของกระทรวงพาณิชย์ และภาคการท่องเที่ยวทั่วโลกที่ฟื้นตัวส่งผลให้การส่งออกสินค้าที่เกี่ยวเนื่องเพิ่มสูงขึ้น ทั้งนี้ การส่งออกไทย ทั้งปี 2565 (มกราคม–ธันวาคม) มีมูลค่าสูงสุดเป็นประวัติการณ์ที่ 287,067.9 ล้านเหรียญสหรัฐ โดยมีอัตราการเติบโตที่ร้อยละ 5.5 และเมื่อหักสินค้าเกี่ยวเนื่องกับน้ำมัน ทองคำ และยุทธปัจจัย ขยายตัวร้อยละ 4.7

- วิเคราะห์ส่งออกไทย ปี 2566: “โตแค่ไหนในยุคเศรษฐกิจโลกถดถอย”

- ส่งออกไทย 2565 เดือน พ.ย. หดตัว 6% ติดลบต่อเนื่องเดือนที่ 2

- พาณิชย์ป้องผู้ส่งออกโซลาร์เซลล์ไทย ค้านผลไต่สวนสหรัฐฯ กรณีหลบเลี่ยงมาตรการ AC

สรุปมูลค่าการค้ารวม

มูลค่าการค้าในรูปเงินดอลลาร์สหรัฐ เดือนธันวาคม 2565 การส่งออก มีมูลค่า 21,718.8 ล้านเหรียญสหรัฐ หดตัวร้อยละ 14.6 เทียบกับเดือนเดียวกันของปีก่อน การนำเข้า มีมูลค่า 22,752.7 ล้านเหรียญสหรัฐ หดตัวร้อยละ 12.0 ดุลการค้า ขาดดุล 1,033.9 ล้านเหรียญสหรัฐ ขณะที่ภาพรวมทั้งปี 2565 (มกราคม - ธันวาคม) การส่งออก มีมูลค่า 287,067.9 ล้านเหรียญสหรัฐ ขยายตัวร้อยละ 5.5 การนำเข้า มีมูลค่า 303,190.7 ล้านเหรียญสหรัฐ ขยายตัวร้อยละ 13.6 ดุลการค้า ขาดดุล 16,122.8 ล้านเหรียญสหรัฐ

การส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตร

มูลค่าการส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตร หดตัวร้อยละ 11.2 (YoY) หดตัวต่อเนื่อง 3 เดือน แต่ยังมีสินค้าสำคัญที่ขยายตัวดี ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ขยายตัวร้อยละ 21.6 ขยายตัวต่อเนื่อง 2 เดือน (ขยายตัวในตลาดจีน อินโดนีเซีย และเกาหลีใต้) อาหารทะเลกระป๋องและแปรรูปขยายตัวร้อยละ 1.5 (ขยายตัวในตลาดซาอุดีอาระเบีย อิสราเอล แคนาดา สหรัฐอาหรับเอมิเรตส์ และแอฟริกาใต้) ไขมันและน้ำมันจากพืชและสัตว์ขยายตัวร้อยละ 35.5 (ขยายตัวในตลาดอินเดีย เนเธอร์แลนด์ เวียดนาม เมียนมา และกัมพูชา) ไก่สด แช่เย็น แช่แข็ง ขยายตัวร้อยละ 22.8 ขยายตัวต่อเนื่อง 7 เดือน (ขยายตัวในตลาดจีน มาเลเซีย เกาหลีใต้ เนเธอร์แลนด์ และสิงคโปร์) นมและผลิตภัณฑ์นม ขยายตัวร้อยละ 2.7 (ขยายตัวในตลาดฟิลิปปินส์ ฮ่องกง และลาว)

สินค้าสำคัญที่หดตัว ได้แก่ ข้าว หดตัวร้อยละ 4.1 หดตัวต่อเนื่อง 2 เดือน (หดตัวในตลาดจีน สหรัฐฯ ฮ่องกง ฟิลิปปินส์ และสิงคโปร์ แต่ขยายตัวในตลาดอิรัก แอฟริกาใต้ ญี่ปุ่น แคเมอรูน และอินโดนีเซีย) ผลิตภัณฑ์มันสำปะหลัง หดตัวร้อยละ 12.4 หดตัวในรอบ 3 เดือน (หดตัวในตลาดจีน ไต้หวัน สหรัฐฯ อินโดนีเซีย และเวียดนาม แต่ขยายตัวในตลาดญี่ปุ่น มาเลเซีย เกาหลีใต้ ฟิลิปปินส์ และสิงคโปร์) ยางพารา หดตัวร้อยละ 47.7 หดตัวต่อเนื่อง 5 เดือน (หดตัวในตลาดจีน มาเลเซีย สหรัฐฯ ญี่ปุ่น และเกาหลีใต้ แต่ขยายตัวในตลาดสโลวีเนีย เยอรมนี เบลเยียม ปากีสถาน และลัตเวีย) ผลไม้กระป๋องและแปรรูป หดตัวร้อยละ 20.5 หดตัวต่อเนื่อง 3 เดือน (หดตัวในตลาดสหรัฐฯ ญี่ปุ่น ออสเตรเลีย เนเธอร์แลนด์ และกัมพูชา แต่ขยายตัวในตลาดจีน สหรัฐอาหรับเอมิเรตส์ ซาอุดีอาระเบีย มาเลเซีย และเวียดนาม) น้ำตาลทราย หดตัวร้อยละ 45.4 (หดตัวในตลาดอินโดนีเซีย ไต้หวัน จีน ฟิลิปปินส์ และเวียดนาม แต่ขยายตัวในตลาดกัมพูชา ลาว สิงคโปร์ มาเลเซีย และฮ่องกง) ทั้งนี้ ปี 2565 การส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตร ขยายตัวร้อยละ 8.8 (YoY)

การส่งออกสินค้าอุตสาหกรรม

มูลค่าการส่งออกสินค้าอุตสาหกรรม หดตัวร้อยละ 15.7 (YoY) หดตัวต่อเนื่อง 3 เดือน แต่ยังมีสินค้าสำคัญที่ขยายตัวดี อาทิ เครื่องโทรสาร โทรศัพท์ อุปกรณ์และส่วนประกอบ ขยายตัวร้อยละ 65.6 ขยายตัวต่อเนื่อง 14 เดือน (ขยายตัวในตลาดสหรัฐฯ สหรัฐอาหรับเอมิเรตส์ เม็กซิโก สหราชอาณาจักร และสิงคโปร์) อุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอด ขยายตัวร้อยละ 83.7 ขยายตัวต่อเนื่อง 6 เดือน (ขยายตัวในตลาดสหรัฐฯ เวียดนาม อินเดีย ตุรกีและแคนาดา) รถจักรยานยนต์และส่วนประกอบ ขยายตัวร้อยละ 8.1 ขยายตัวต่อเนื่อง 5 เดือน (ขยายตัวในตลาดเบลเยียม ญี่ปุ่น เนเธอร์แลนด์ เวียดนาม และอิตาลี) เครื่องใช้สำหรับเดินทาง ขยายตัวร้อยละ 56.6 ขยายตัวต่อเนื่อง 22 เดือน (ขยายตัวในตลาดสหรัฐฯ จีน อินเดีย ญี่ปุ่น และฮ่องกง) ข

สินค้าสำคัญที่หดตัว อาทิ รถยนต์ อุปกรณ์ และส่วนประกอบ หดตัวร้อยละ 17.1 หดตัวในรอบ 5 เดือน (หดตัวในตลาดออสเตรเลีย ฟิลิปปินส์ ญี่ปุ่น สหรัฐฯ และเม็กซิโก แต่ขยายตัวในตลาดเวียดนาม มาเลเซีย อินโดนีเซีย ซาอุดีอาระเบีย และสหราชอาณาจักร) สินค้าที่เกี่ยวเนื่องกับน้ำมัน หดตัวร้อยละ 25.7 หดตัวต่อเนื่อง 5 เดือน (หดตัวในตลาดจีน เวียดนาม กัมพูชา อินเดีย และญี่ปุ่น แต่ขยายตัวในตลาดมาเลเซีย ลาว อียิปต์ และแอฟริกาใต้) เครื่องคอมพิวเตอร์และอุปกรณ์ หดตัวร้อยละ 24.3 หดตัวต่อเนื่อง 3 เดือน (หดตัวในตลาดสหรัฐฯ ฮ่องกง จีน เนเธอร์แลนด์ และญี่ปุ่น แต่ขยายตัวในตลาดสิงคโปร์ ไอร์แลนด์ อินเดีย สาธารณรัฐเช็ก และโปแลนด์) อัญมณีและเครื่องประดับ (ไม่รวมทองคำ) หดตัวร้อยละ 12.4 หดตัวในรอบ 22 เดือน (หดตัวในตลาดสหรัฐฯ ฮ่องกง เยอรมนี อินเดีย และสหราชอาณาจักร แต่ขยายตัวในตลาดฝรั่งเศส อิตาลี ซาอุดีอาระเบีย สวิตเซอร์แลนด์ และเมียนมา) ทั้งนี้ ปี 2565 การส่งออกสินค้าอุตสาหกรรม ขยายตัวร้อยละ 4.4 (YoY)

ตลาดส่งออกสำคัญ

การส่งออกไปยังตลาดสำคัญในภาพรวมยังหดตัวต่อเนื่อง ตามการลดลงของอุปสงค์จากประเทศคู่ค้า ซึ่งสอดคล้องกับการชะลอตัวของเศรษฐกิจการค้าโลก

ทั้งนี้ ภาพรวมการส่งออกไปยังกลุ่มตลาดต่าง ๆ สรุปได้ดังนี้ (1) ตลาดหลัก หดตัวร้อยละ 13.6 หดตัวในทุกตลาด ได้แก่ สหรัฐฯร้อยละ 3.9 จีน ร้อยละ 20.8 ญี่ปุ่น ร้อยละ 13.7 อาเซียน (5) ร้อยละ 24.2 CLMV ร้อยละ 11.8 สหภาพยุโรป (27) ร้อยละ 4.9 (2) ตลาดรอง หดตัวร้อยละ 16.5 โดยหดตัวในตลาดเอเชียใต้ร้อยละ 11.6 ทวีปออสเตรเลีย ร้อยละ 18.0 ทวีปแอฟริกา ร้อยละ 26.7 ลาตินอเมริกา ร้อยละ 9.4 รัสเซียและกลุ่ม CIS ร้อยละ 47.7 ขณะที่ตะวันออกกลางและสหราชอาณาจักร ขยายตัวร้อยละ 4.7 และร้อยละ 23.7 ตามลำดับ (3) ตลาดอื่น ๆ หดตัวร้อยละ 29.0 อาทิ สวิตเซอร์แลนด์ หดตัวร้อยละ 10.4

การส่งเสริมการส่งออกของกระทรวงพาณิชย์

การส่งเสริมการส่งออก กระทรวงพาณิชย์ดำเนินการเชิงรุกและลึก เพื่อผลักดันและอำนวยความสะดวกการส่งออก โดยการดำเนินงานที่สำคัญในรอบเดือนที่ผ่านมา อาทิ (1) การแก้ไขอุปสรรคการค้าชายแดน กระทรวงพาณิชย์เดินหน้าเจรจากับประเทศเพื่อนบ้าน และได้ลงพื้นที่ร่วมกับหน่วยงานภาครัฐและเอกชน ทั้งในส่วนกลางและส่วนภูมิภาคอย่างต่อเนื่อง ทำให้ในเดือนธันวาคม 2565 มีจุดผ่านแดนฝั่งไทยเปิดทำการแล้วทั้งสิ้น 72 แห่ง จากทั้งหมด 97 แห่ง ขณะที่ประเทศเพื่อนบ้านเปิดทำการแล้ว 65 แห่ง (2) การผลักดันความสัมพันธ์ทางการค้า โดยเดินหน้าจัดทำยุทธศาสตร์ความร่วมมือทางเศรษฐกิจ (SECA) กับออสเตรเลีย ใน 8 สาขาสำคัญ เช่น เกษตร ท่องเที่ยว สุขภาพ การศึกษา การค้าดิจิทัล เศรษฐกิจสร้างสรรค์ การลงทุน พลังงานสีเขียว และช่วยอำนวยความสะดวกทางการค้า เจรจาปรับปรุงกฎถิ่นกำเนิดและระเบียบปฏิบัติที่เกี่ยวข้อง FTA 2 ฉบับสำคัญ ได้แก่ ความตกลงการค้าเสรีอาเซียนออสเตรเลีย-นิวซีแลนด์(AANZFTA) และความตกลงการค้าสินค้าของอาเซียน (ATIGA) ที่จะช่วยอำนวยความสะดวกทางการค้าให้กับผู้ประกอบการไทย ลดอุปสรรคการใช้สิทธิพิเศษทางภาษี และผ่อนคลายกฎเกณฑ์ให้สอดคล้องกับประเด็นการค้าใหม่ ๆ

(3) การศึกษาพฤติกรรมผู้บริโภค เพื่อวางแผนเจาะตลาดให้ตรงเป้าหมายเพิ่มโอกาสในการค้าและการส่งออก อาทิ ผลักดันสินค้ากลุ่ม BCG ไปยังผู้บริโภคกลุ่ม Gen Z ในแคนาดา ที่ปัจจุบันให้ความสำคัญกับสินค้าที่มีการผลิตที่เป็นมิตรกับสิ่งแวดล้อม ศึกษาไลฟ์สไตล์ของชาวอเมริกันแต่ละ Gen เพื่อเป็นข้อมูลให้กับผู้ประกอบการไทยนำไปใช้ในการวางแผนการผลิต ทำการตลาด และส่งออกสินค้าให้เข้าถึงกลุ่มผู้บริโภคในแต่ละ Gen อย่างเหมาะสม (4) การเดินหน้าโครงการประกันรายได้ผ่านโครงการประกันรายได้ งวดที่ 11 ในเดือนธันวาคม 2565 ช่วยเหลือเกษตรกรโดยเฉพาะยางพาราที่ได้รับผลกระทบจากการชะลอตัวของตลาดโลก และปาล์มน้ำมันที่ได้รับผลกระทบเนื่องจากอินโดนีเซียเร่งรัดการส่งออก และยกเลิกการเก็บภาษีชั่วคราว ทำให้ราคาลดลง ซึ่งกระทรวงพาณิชย์ได้ช่วยจ่ายเงินชดเชยให้เกษตรกรมีความมั่นคงทางรายได้มากขึ้น และพร้อมที่จะผลักดันการส่งออกไปยังตลาดอื่นที่มีความต้องการต่อไปในอนาคต

แนวโน้มการส่งออกระยะถัดไป

สำหรับแนวโน้มการส่งออกระยะถัดไป กระทรวงพาณิชย์ประเมินว่า การชะลอตัวของเศรษฐกิจโลกเป็นปัจจัยหลักที่จะส่งผลกระทบโดยตรงต่อการส่งออกของไทยในปี 2566 โดยเฉพาะเศรษฐกิจของประเทศคู่ค้าหลัก อาทิ สหรัฐฯ ญี่ปุ่น และกลุ่มประเทศยูโรโซน ที่ชะลอตัวลงจากกำลังซื้อที่อ่อนแอ

อย่างไรก็ดี เศรษฐกิจของตลาดเป้าหมายการส่งออกยังคงเติบโตได้ดี อาทิ เอเชียใต้ ตะวันออกกลาง และ อาเซียน รวมถึงการเปิดประเทศและผ่อนคลายมาตรการโควิดเป็นศูนย์ของจีน จะเป็นปัจจัยที่ส่งผลดีต่อการส่งออกไทย ประกอบกับค่าระวางเรือที่มีแนวโน้มกลับสู่ภาวะสมดุล อย่างไรก็ดีมีปัจจัยที่จะต้องติดตาม อาทิ ความขัดแย้งทางภูมิรัฐศาสตร์ที่ยังคงตึงเครียด (สหรัฐ-จีน-ไต้หวัน หรือรัสเซีย-ยูเครน) สร้างอุปสรรคด้านการค้าและความเสี่ยงต่อปัญหาห่วงโซ่อุปทาน แนวโน้มการแข็งค่าของเงินบาท และมาตรการด้านสิ่งแวดล้อมของประเทศคู่ค้ากับความสามารถในการปรับตัวของผู้ส่งออกไทยเพื่อรับมือระเบียบการค้าใหม่ ๆ เป็นต้น โดยกระทรวงพาณิชย์ได้ทำงานใกล้ชิดกับภาคเอกชนเตรียมรับมือกับสถานการณ์เศรษฐกิจที่ผันผวน โดยมีแผนผลักดันการส่งออกใน 3 ตลาดใหญ่ที่มีศักยภาพ ได้แก่ ตะวันออกกลาง เอเชียใต้ และ CLMV ซึ่งคาดว่าจะทำรายได้เข้าสู่ประเทศชดเชยตลาดหลักที่ชะลอตัว

บทความยอดนิยม 10 อันดับ

- สรุปยอดขายรถยนต์ ครึ่งปีแรก 2022

- ภาพรวมอุตสาหกรรมโซลาร์เซลล์ของไทย

- สถานการณ์ชิปขาดตลาด 2022 จะสิ้นสุดเมื่อไหร่?

- 12 เทรนด์เทคโนโลยีมาแรงแห่งปี 2022

- 10 ตัวอย่างที่นำ 5G มาใช้งานได้อย่างน่าสนใจและประสบผลสำเร็จ

- เทคโนโลยีแห่ง G สู่ 5G เครือข่ายไร้สาย

- แบตเตอรี่ลิเธียมไอออนคืออะไร ตลาดจะก้าวไปในทางไหนในปี 2030?

- เทคโนโลยีสำหรับโลจิสติกส์ ทางเลือกสู่ทางรอด ปรับก่อนโดนเบียด

- นิยามใหม่ SME ใช้ “รายได้” เป็นตัวกำหนด

- FTA ไทย มีกี่ประเทศ พอหรือไม่ ทำไมต้องคิดเรื่อง CPTPP

อัปเดตข่าวทุกวันที่นี่ www.mreport.co.th

Line / Facebook / Twitter / YouTube @MreportTH