ลดดอกกู้อุ้ม SMEs ฝ่ามรสุม วัดใจแบงก์หั่น ดอกเบี้ยออมทรัพย์

การลดดอกเบี้ยนโยบายลง 0.25% ของคณะกรรมการนโยบายการเงิน (กนง.) เมื่อวันที่ 7 ส.ค. นับว่า “ได้ผล” ในแง่การ “ส่งผ่านนโยบาย” เพราะถัดมาเพียง 1 สัปดาห์ ธนาคารพาณิชย์ขนาดใหญ่ 4 แห่ง และสถาบันการเงินเฉพาะกิจของรัฐก็พาเหรดกันลดอัตราดอกเบี้ยเงินกู้ลง

เริ่มจากธนาคารกสิกรไทยนำร่องลดเป็นรายแรก โดยปรับลดอัตราดอกเบี้ยสินเชื่อลูกค้ารายใหญ่ชั้นดี ประเภทเงินเบิกเกินบัญชี (MOR) และดอกเบี้ยสินเชื่อลูกค้ารายย่อยชั้นดี (MRR) ลง 0.25% มีผลตั้งแต่ 15 ส.ค. 2562 เป็นต้นไป

นายปรีดี ดาวฉาย กรรมการผู้จัดการธนาคารกสิกรไทย ระบุว่า เพื่อช่วยเหลือเอสเอ็มอีและแบ่งเบาภาระให้กับลูกค้ารายย่อย เนื่องจากเป็นอัตราดอกเบี้ยที่กลุ่มลูกค้าดังกล่าวใช้เป็นส่วนใหญ่

“ธนาคารมีความมุ่งมั่นในการเป็นหนึ่งในกลไกที่สำคัญที่จะช่วยสนับสนุนให้ภาพรวมเศรษฐกิจไทยได้ฟื้นตัว จึงพร้อมที่จะตอบสนองต่อทิศทางดอกเบี้ยนโยบาย”

จากนั้นธนาคารกรุงไทย และธนาคารกรุงเทพ ก็ลดดอกเบี้ย MOR และ MRR ลง 0.25% เช่นเดียวกัน ขณะที่ธนาคารไทยพาณิชย์ ลดดอกเบี้ย MRR ลง 0.25% ส่วน MOR ลด 0.125% ซึ่งเหตุผลของการปรับลดดอกเบี้ยก็เป็นไปในทิศทางเดียวกัน

ขณะที่ฝั่งสถาบันการเงินเฉพาะกิจก็ขยับลดดอกเบี้ยตาม นำโดย ธนาคารอาคารสงเคราะห์ (ธอส.) ที่ลดดอกเบี้ยเงินกู้ลง 0.125% ทั้งดอกเบี้ยลูกค้ารายใหญ่ชั้นดี ประเภทเงินกู้แบบมีระยะเวลา (MLR) , MOR และ MRR มีผลตั้งแต่ 16 ส.ค. 2562 เป็นต้นไป ฟาก ธนาคารออมสิน ลดดอกเบี้ยเงินกู้ 0.13% ประเภท MRR และ MOR มีผล 16 ส.ค. 2562 เป็นต้นไปเช่นกัน

จากนั้นธนาคารเพื่อการส่งออกและนำเข้าแห่งประเทศไทย (EXIM BANK) ประกาศปรับลดอัตราดอกเบี้ย prime rate เหลือ 6.125% ต่อปี มีผลตั้งแต่ 19 ส.ค. 2562 เป็นต้นไป

ฟาก นายอภิรมย์ สุขประเสริฐ ผู้จัดการธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร (ธ.ก.ส.) กล่าวว่า ธนาคารกำลังประเมิน โดยจะมีการประชุมคณะกรรมการบริหารสินทรัพย์และหนี้สิน (ALCO) ในวันที่ 19 ส.ค.นี้ เพื่อพิจารณาว่าจะลดดอกเบี้ยหรือไม่อย่างไร ซึ่งอัตราดอกเบี้ยของ ธ.ก.ส.ในปัจจุบัน สำหรับ MRR อยู่ที่ 7% ต่อปี MLR อยู่ที่ 5% และ MOR อยู่ที่ 7.125% ทั้งนี้ ยอมรับว่าคงลดดอกเบี้ยถึง 0.25% ไม่ได้

ด้านศูนย์วิจัยกสิกรไทยประเมินว่า การปรับลดอัตราดอกเบี้ยเงินกู้จะส่งผลดีต่อลูกค้าเอสเอ็มอีที่เป็นลูกค้าสินเชื่อของระบบธนาคารพาณิชย์ไทยไม่ต่ำกว่า 1.7 ล้านราย โดยมีต้นทุนทางการเงินลดลงประมาณ 1 หมื่นล้านบาทต่อปี ส่วนลูกค้าสินเชื่อรายย่อย จะลดต้นทุนทางการเงินราว 6-7 พันล้านบาทต่อปี

“รวมแล้วสามารถช่วยลดต้นทุนทางการเงินให้กับทั้งลูกค้าเอสเอ็มอีและรายย่อยรวมเป็นประมาณ 1.6-1.7 หมื่นล้านบาทต่อปี คิดเป็นผลกระตุ้นเศรษฐกิจได้ประมาณ 0.1% ของ GDP ขณะที่ธนาคารพาณิชย์ คาดว่า จะได้รับผลกระทบผ่านรายได้จากเงินให้กู้ยืมที่ลดลง ซึ่งจะมีผลกดดันส่วนต่างอัตราดอกเบี้ยสุทธิ (NIM) ในไตรมาส 3/2562 ราว 0.06%”

นอกจากนี้ ศูนย์วิจัยกสิกรไทย เชื่อว่าสุดท้ายแล้ว ธนาคารพาณิชย์ส่วนใหญ่จะปรับกลยุทธ์ด้วยการลดการแข่งขันด้านราคาสำหรับผลิตภัณฑ์เงินฝากประเภทต่าง ๆ ลง แต่จะเลือกปรับอัตราดอกเบี้ยเงินฝากมาตรฐาน (ออมทรัพย์) ลงหรือไม่ คงขึ้นกับสถานการณ์การแข่งขันและการรักษาส่วนแบ่งตลาดของธนาคารพาณิชย์ และการส่งสัญญาณถึงโอกาสการลดอัตราดอกเบี้ยในระยะถัดไปของธนาคารแห่งประเทศไทย (ธปท.)

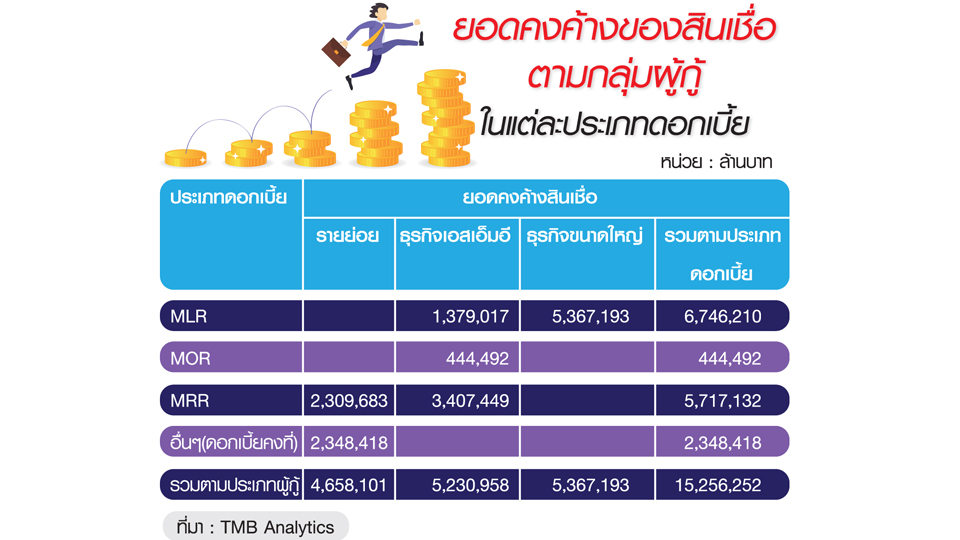

นายนริศ สถาผลเดชา ผู้บริหารศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี (TMB Analytics) วิเคราะห์ว่า การที่ 4 แบงก์ใหญ่ลดดอกเบี้ย MRR กับ MOR ลง 0.125-0.25% นั้น จะทำให้เอสเอ็มอีได้รับประโยชน์มากสุด โดยภาระหนี้ลดลงราว 9,600 ล้านบาท ในภาพรวม เนื่องจากดอกเบี้ย MRR ผู้กู้จะเป็นเอสเอ็มอีกับรายย่อย โดยเฉพาะ MOR จะมีเฉพาะเอสเอ็มอี ซึ่งรายย่อยได้ประโยชน์ไม่มากนัก เนื่องจากโครงสร้างสัญญาเงินกู้รายย่อยที่เป็นผู้กู้เดิม ส่วนใหญ่จะมี “ภาระผ่อนชำระ” ที่คงที่อยู่แล้ว ทั้งสินเชื่อบ้าน และสินเชื่อรถ แต่ถ้าเป็นผู้กู้รายใหม่ก็จะได้ประโยชน์จากดอกเบี้ยที่ต่ำลง

นายนริศเชื่อว่า แบงก์พาณิชย์คงได้รับการขอความร่วมมือจากทางการ ทำให้การลดดอกเบี้ยเงินกู้รอบนี้เกิดขึ้นเร็ว เพราะหากรอให้การส่งผ่านนโยบายเป็นไปตามกลไกปกติ แบงก์ก็คงยังไม่ลดดอกเบี้ยเงินกู้กัน อย่างไรก็ดี การลดดอกเบี้ยของระบบแบงก์รอบนี้คงเป็นการช่วยลดภาระของเอสเอ็มอีที่มีหนี้อยู่ปัจจุบันมากกว่าเอสเอ็มอีรายใหม่ เนื่องจากการปล่อยกู้รายใหม่ แบงก์ก็ยังเข้มเหมือนเดิม

สำหรับการที่แบงก์ยังคงตรึงดอกเบี้ยเงินฝากกันไว้ ยังไม่ปรับลดลงพร้อมดอกเบี้ยเงินกู้นั้น นายนริศกล่าวว่า ก็น่าจะเกิดจากการขอความร่วมมือด้วยเช่นกัน แต่ระยะต่อไปก็มีความเป็นไปได้ว่าจะมีการลดดอกเบี้ยเงินฝาก โดยเฉพาะแบงก์ใหญ่ ๆ น่าจะเริ่มคิดถึงการลดดอกเบี้ยเงินฝากออมทรัพย์ลง จากปัจจุบันอยู่ที่ 0.5% เนื่องจากเป็นภาระต้นทุนที่สูงกว่าเงินฝากอื่น ๆ (ดูตาราง) โดย ณ สิ้นเดือน มิ.ย. 2562 เงินฝากรายย่อยทั้งระบบอยู่ที่ 7.28 ล้านล้านบาท เป็นออมทรัพย์ 3.34 ล้านล้านบาท ซึ่งปัจจุบันสัดส่วนเงินฝากออมทรัพย์แบงก์ใหญ่แต่ละแบงก์มีมาก บางแห่ง 60-70% ของเงินฝากทั้งหมด

“การที่แบงก์ลดดอกเบี้ยกู้กันไปก็ทำให้ NIM ลดลง ซึ่งหากถูกกดดันมาก ๆ ก็น่าจะลดดอกเบี้ยเงินฝากออมทรัพย์ลง เนื่องจากจะช่วยให้สัดส่วนเงินฝากกระแสรายวันและเงินฝากออมทรัพย์ (CASA) เพิ่มขึ้น ทำให้ต้นทุนลดลง ถ้าแบงก์จ่ายดอกเบี้ยออมทรัพย์น้อยลงก็ประหยัดต้นทุนดอกเบี้ยได้เยอะ อย่างไรก็ดี ถ้าจะลดดอกเบี้ยออมทรัพย์ก็ต้องให้อะไรคืนประชาชนด้วย เช่น ลดค่าธรรมเนียมธุรกรรม เป็นต้น หรือหากไม่ลดดอกเบี้ยออมทรัพย์เป็นการทั่วไป แบงก์ก็อาจจะมีโปรดักต์ใหม่ที่ให้ดอกเบี้ยออมทรัพย์ถูกลง แต่ให้เรื่องการทำธุรกรรมฟรีมากขึ้น” นายนริศกล่าว

ทั้งหมดนี้ขึ้นกับว่าการกระตุ้นเศรษฐกิจของรัฐบาลจะได้ผลแค่ไหน เพราะหากเศรษฐกิจแย่จนต้องมีการหั่นดอกเบี้ยกู้อีก คงได้เห็นแบงก์ลดดอกเบี้ยเงินฝากออมทรัพย์ตามด้วยแน่นอน

.png)