แบงก์ชะลอแข่งดูดเงินฝาก ประคองตัวรับศก.ซบ-หวั่นดอกเบี้ยจ่ายพุ่ง

ครึ่งปีหลังแบงก์ประคองตัว ชะลอแข่งดูดเงินฝาก-ปล่อยกู้ระมัดระวัง จับตา “ดอกเบี้ยขาลง-ความต้องการใช้สินเชื่อ” หวั่นรายจ่ายดอกเบี้ยพุ่งฉุดกำไร “ศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี” คาดแบงก์คอนโทรล NIM ไม่เร่งดูดเงินฝาก ประเมินทั้งปีเงินฝากโต 4% สินเชื่อโต 5% ฟาก “ศูนย์วิจัยกสิกรไทย” ชี้สภาพคล่องระบบแบงก์ยังสูง “ประธานสมาคมแบงก์” รอดู กนง.ชี้ทิศทางดอกเบี้ย 7 ส.ค.นี้

นายนริศ สถาผลเดชา ผู้บริหารศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี (TMB Analytics) เปิดเผย “ประชาชาติธุรกิจ” ว่า ในช่วงครึ่งปีหลัง ระบบธนาคารพาณิชย์คงไม่เห็นการแข่งขันระดมเงินฝากกันแบบที่จะออกแคมเปญแรง ๆ มาแย่งลูกค้า เนื่องจากแบงก์ยังต้องรอดูความต้องการสินเชื่อว่าจะมีแค่ไหน เพราะหากระดมเงินฝากไปก็จะเป็นต้นทุน และทำให้ส่วนต่างรายได้ดอกเบี้ยสุทธิ (net interest margin หรือ NIM) ลดลง ซึ่งจะส่งผลกระทบให้กำไรลดลง และดูแนวโน้มแล้วคาดว่าสินเชื่อปีนี้น่าจะเติบโตที่ 5% ต่อปี เป็นไปตามภาวะเศรษฐกิจที่ไม่ได้เติบโตมาก ดังนั้นแบงก์ก็ต้องพยายามดูแล NIM ไม่ให้ลดลง

“เงินฝากปีนี้คงโตประมาณ 4% ซึ่งผมคิดว่าครึ่งปีหลัง แบงก์ต้องคอนโทรล NIM แน่นอน เพราะสินเชื่อไม่ได้โตมาก โดยคงเห็นการออกแคมเปญบ้าง เพื่อสู้กับสลากที่สถาบันการเงินเฉพาะกิจออกกันมาหลายรอบ ออกเพื่อรักษาฐานลูกค้า แต่การออกแคมเปญก็คงไม่รุนแรง เพราะหากออกตัวเยอะ แล้วดอกเบี้ยลด ก็ทำให้ต้นทุนค้างไปอีก”

นายนริศกล่าวว่า ช่วงครึ่งปีแรกที่ผ่านมา แบงก์มีการแข่งขันระดมเงินฝากกันค่อนข้างมาก แต่ไม่ถึงขั้นสงครามเงินฝาก และส่วนใหญ่เป็นการระดมเงินฝากประจำ (TD) โดยมีทั้งเพื่อรักษาฐานลูกค้าที่ครบดีล และมีการดึงดูดลูกค้าใหม่มากขึ้นด้วย เห็นได้จากเงินฝากประจำที่เพิ่มขึ้น ขณะที่เงินฝากออมทรัพย์ลดลงไป และเห็นได้จากแบงก์มีการออกแคมเปญเงินฝากที่ให้อัตราดอกเบี้ยที่ค่อนข้างสูง

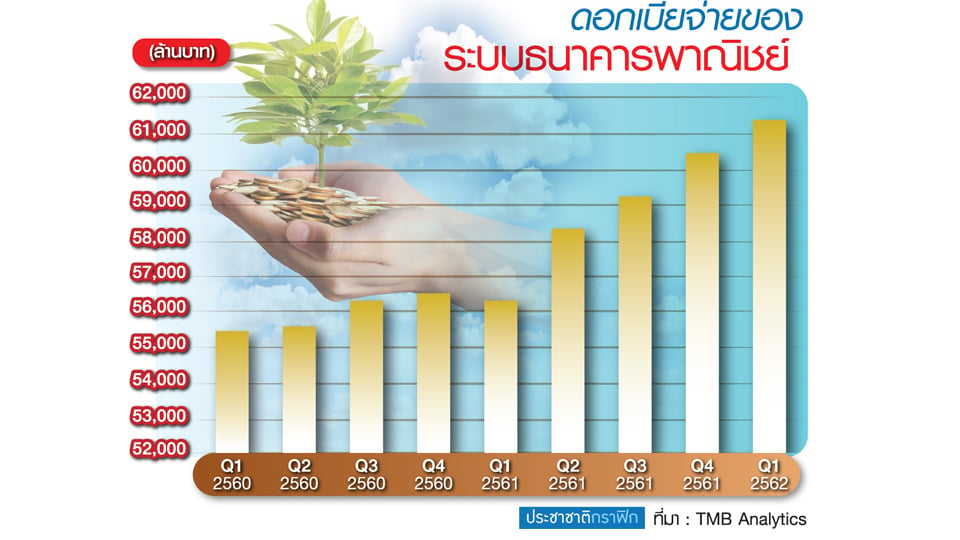

อย่างไรก็ดี การทำแคมเปญดังกล่าวทำให้รายจ่ายดอกเบี้ยของทั้งระบบแบงก์เพิ่มขึ้นต่อเนื่อง โดยไตรมาสแรก ปีนี้อยู่ที่ 61,000 ล้านบาท หรือโตเกือบ 10% จากช่วงเดียวกันปีก่อนที่อยู่ที่ 56,000 ล้านบาท

“ช่วงต้นปีที่ผ่านมา เงินฝากออมทรัพย์โตลดลงเหลือแค่กว่า 3% จากเมื่อก่อนโต 8% แต่ไปโตที่เงินฝากประจำที่เร่งตัวขึ้น จากเดิมที่เงินฝากประจำเคยโตไม่ถึง 2% ตอนนี้โตกว่า 4% โดยเงินฝากประจำที่โตมาก ๆ คือ เงินฝากประจำ 6 เดือนถึง 1 ปี ก็จะเป็นช่วงที่แคมเปญค่อนข้างมาก ก็ระดมเงินกันไปเยอะอยู่” นายนริศกล่าว

นายเชาว์ เก่งชน กรรมการผู้จัดการ บริษัทศูนย์วิจัยกสิกรไทย กล่าวว่า ปัจจุบันระบบธนาคารพาณิชย์ยังมีสภาพคล่องค่อนข้างสูง ขณะเดียวกันก็ระมัดระวังการปล่อยสินเชื่อ โดยคำนึงถึงคุณภาพสินเชื่อค่อนข้างมาก เนื่องจากครัวเรือนยังมีหนี้ในระดับสูง และภาวะเศรษฐกิจที่ชะลอตัว ดังนั้นช่วงครึ่งปีหลังคงไม่เห็นการแข่งขันระดมเงินฝากที่รุนแรง โดยอาจจะมีการออกแคมเปญเงินฝากบ้างในช่วงที่เงินฝากพิเศษครบกำหนด ก็ต้องออกเพื่อดึงลูกค้าไว้

ทั้งนี้ ประเมินว่าปีนี้สินเชื่อน่าจะโตได้ 4.5% ลดลงจากคาดการณ์เดิมที่ 5% ส่วนเงินฝากคาดว่าจะโต 4%

“ความต้องการสินเชื่อของภาคธุรกิจลดลง การปล่อยรายย่อยก็อาจจะมีประเด็นเรื่องหนี้ไม่ก่อให้เกิดรายได้ (เอ็นพีแอล) แบงก์ก็ระมัดระวังกัน ผมว่าการปล่อยสินเชื่อคงไม่โตแบบผิดหูผิดตา แต่ก็พยายามปล่อยให้ธุรกิจเดิน ขณะที่รายได้ส่วนอื่นก็ไม่ได้ดีเท่าไหร่ อย่างเรื่องรายได้ค่าธรรมเนียม ฉะนั้น สินเชื่อก็ยังเป็นรายได้หลัก แต่ก็ต้องระมัดระวัง สภาพคล่องก็ไม่ได้ตึง ดังนั้น การแข่งขันระดมเงินฝากก็คงไม่ได้รุนแรง ไม่ได้แข่งเพื่อดึงเงินฝาก แถมตอนนี้ไม่ได้พูดกันเรื่องดอกเบี้ยจะขึ้นแล้ว แต่พูดกันเรื่องจะลดดอกเบี้ย” นายเชาว์กล่าว

นายปรีดี ดาวฉาย กรรมการผู้จัดการ ธนาคารกสิกรไทย ในฐานะประธานสมาคมธนาคารไทย กล่าวว่า ช่วงครึ่งปีหลังธนาคารพาณิชย์คงไม่แข่งขันกันระดมเงินฝากแล้ว เพราะสินเชื่อปีนี้คงไม่ได้เติบโตมาก ด้วยภาวะเศรษฐกิจที่ชะลอตัว การเติบโตของสินเชื่อก็เป็นไปด้วยความระมัดระวัง ซึ่งเมื่อแบงก์ไม่ต้องการเงินมาปล่อยกู้ ในส่วนเงินฝากก็คงจะนิ่งด้วย โดยคงเป็นการออกโปรดักต์เงินฝากเพื่อรักษาฐานลูกค้า และทดแทนเงินฝากที่ครบดีลมากกว่า

“มองไปครึ่งปีหลัง สินเชื่อไม่น่าจะเติบโตอย่างรวดเร็ว ดังนั้น เงินฝากก็คงนิ่งๆ” นายปรีดีกล่าว

ทั้งนี้ แบงก์กสิกรไทยยังคงเป้าหมายการเติบโตสินเชื่อปีนี้ไว้ที่ 5-7% โดยครึ่งปีแรกการเติบโตอาจจะต่ำกว่าเป้าหมายไป แต่ไม่ได้กังวล เนื่องจากคาดว่าครึ่งปีหลังสถานการณ์จะดีขึ้น แต่สินเชื่อที่จะชะลอลงไปในปีนี้ก็คือ สินเชื่ออสังหาริมทรัพย์ เนื่องจากผู้ประกอบการชะลอการเปิดโครงการใหม่

นายปรีดีกล่าวว่า ขณะนี้คงยังไม่สามารถคาดการณ์ทิศทางอัตราดอกเบี้ยได้ชัดเจน โดยยังต้องประเมินสถานการณ์ทางการค้าโลก ที่สงครามการค้าระหว่างสหรัฐกับจีนมีสัญญาณที่อาจจะปรับตัวดีขึ้นก่อน รวมถึงต้องรอดูการปรับอัตราดอกเบี้ยของธนาคารกลางสหรัฐ (เฟด) ด้วย ว่าจะลดดอกเบี้ยตามที่คาดการณ์กันหรือไม่ ส่วนอัตราดอกเบี้ยนโยบายของไทย ก็ต้องรอติดตามผลการประชุมคณะกรรมการนโยบายการเงิน (กนง.) วันที่ 7 ส.ค.นี้ด้วย