ทิศทางเศรษฐกิจในช่วงครึ่งหลังปี 2562

เศรษฐกิจโลกชะลอตัวมากกว่าคาด

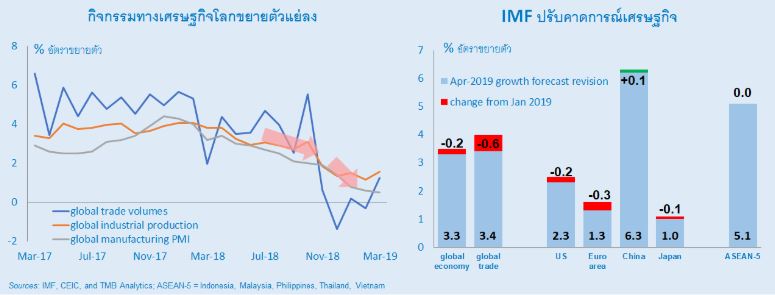

ในปี 2560 เศรษฐกิจโลกมีการขยายตัวอย่างแข็งแกร่ง และเริ่มมีสัญญาณชะลอลงในช่วงครึ่งหลังของปี 2561 โดยได้รับผลกระทบจากสงครามการค้าระหว่างสหรัฐฯ และจีน ความไม่แน่นอนทางการเมืองที่เกิดขึ้นในกลุ่มประเทศยุโรป และภาวะการเงินโลกที่ตึงตัวขึ้นทำให้ทั้งปี 2561 เศรษฐกิจโลกชะลอลงที่ 3.6% และมีทิศทางชะลอตัวอย่างต่อเนื่อง สอดคล้องกับกองทุนการเงินระหว่างประเทศ (IMF) ที่มีการปรับลดอัตราการขยายตัวเหลือ 3.3% จากมุมมองเดิมที่ 3.5% ถือเป็นการเติบโตต่ำกว่าค่าเฉลี่ยในรอบ 6 ปี รวมทั้งปรับการคาดการณ์ปริมาณการค้าโลกในปี 2562 ลดลงเหลือ 3.4% จากเดิม 4% ในไตรมาสแรกของปี 2562 กิจกรรมด้านเศรษฐกิจทั้งภาคอุตสาหกรรมการผลิต และการค้าของโลกชะลอลงชัดเจนมากขึ้นในเศรษฐกิจหลักอย่างยูโรโซน โดยเฉพาะเยอรมันที่เครื่องบ่งชี้ด้านการผลิตปรับลดลงอย่างต่อเนื่อง แตะระดับต่ำสุดในรอบหลายปี และการส่งออกสินค้าอุตสาหกรรมหดตัวลง ซึ่งหลัก ๆ เป็นกลุ่มยานยนต์ที่หดตัวต่อเนื่องนานกว่า 7 เดือน ซึ่งเป็นช่วงเวลานานที่สุดหลังวิกฤตซับไพรม์ (ในช่วงปี 2550-2553) สาเหตุส่วนหนึ่งเป็นผลจากการชะลอตัวของเศรษฐกิจโลกและ Brexit ได้ส่งผลกระทบต่อประเทศสมาชิกกลุ่มสหภาพยุโรปอย่างหลีกเลี่ยงไม่ได้

ในส่วนของเศรษฐกิจจีนได้รับผลกระทบโดยตรงจากนโยบายกีดกันการค้าของสหรัฐฯ และยังเผชิญแรงกดดันด้านปัญหาเชิงโครงสร้างในส่วนภาคการเงินจากการที่มีหนี้ภาคเอกชนสูงขึ้นมาก ทำให้ธนาคารกลางของจีน (PBOC) เข้มงวดการให้สินเชื่อ นำไปสู่ปัญหาภาวะการเงินตึงตัว ส่งผลให้ข้อมูลชี้นำด้านการบริโภคอยู่ในระดับต่ำ ทั้งยอดค้าปลีก การลงทุนอสังหาริมทรัพย์ และดัชนีตลาดหุ้น ส่วนเศรษฐกิจญี่ปุ่นอยู่ในระดับทรงตัว แต่ยังมีความเสี่ยงในเรื่องการถูกปรับภาษีนำเข้ายานยนต์ของสหรัฐฯ และการขึ้นภาษีการบริโภคในประเทศเดือนตุลาคมปีนี้

ขณะที่เศรษฐกิจหลักที่ยังเติบโตได้ดีเมื่อเทียบกับเศรษฐกิจหลักอื่นๆ ยังคงเป็นสหรัฐฯ โดยมีตลาดแรงงานที่แข็งแกร่งเป็นปัจจัยหนุน ทำให้การบริโภคภายในประเทศยังเป็นปัจจัยหลักสนับสนุนการขยายตัวทางเศรษฐกิจ รวมทั้งมีแผนลงทุนโครงสร้างพื้นฐานขนาดใหญ่ มูลค่าราว 2 ล้านล้านดอลลาร์สหรัฐ

อย่างไรก็ดี IMF ได้ปรับลดคาดการณ์เศรษฐกิจสหรัฐฯ ลงจาก 2.5% เหลือ 2.3% ในปีนี้ รวมถึงล่าสุดสหรัฐฯ มีการประกาศปรับขึ้นภาษีนำเข้าเป็น 5% จากสินค้าที่นำเข้าจากประเทศคู้ค้าหลักอย่างเม็กซิโก เพื่อตอบโต้การที่เม็กซิโกไม่ได้ป้องกันผู้อพยพเข้าสหรัฐฯ อย่างผิดกฎหมายได้ดีพอ และหากปัญหาผู้อพยพไม่ได้รับการแก้ไข สหรัฐฯ อาจจะทยอยปรับภาษีขึ้นอีก ซึ่งจะกระทบต่อการขยายตัวของเศรษฐกิจทั้งสองประเทศอย่างหลีกเลี่ยงไม่ได้ นอกจากนี้ การเติบโตของประเทศตลาดเกิดใหม่ ซึ่งรวมถึงอาเซียนยังคงมีแนวโน้มขยายตัวในเกณฑ์ดี หนุนด้วยกิจกรรมเศรษฐกิจในประเทศ ทั้งการบริโภคภาคเอกชนและการใช้จ่ายภาครัฐ โดยเฉพาะการลงทุนโครงสร้างพื้นฐานมากขึ้น เพื่อทดแทนแรงส่งจากการส่งออกที่มีแนวโน้มชะลอลงในภาพรวม

จากแนวโน้มการชะลอลงของเศรษฐกิจโลก ทำให้ธนาคารกลางของกลุ่มประเทศเศรษฐกิจหลักเริ่มปรับทิศทางการดำเนินนโยบายการเงินไปในทางผ่อนคลายมากขึ้น กอปรกับแรงกดดันด้านเงินเฟ้อยังอยู่ในระดับต่ำจากราคาน้ำมันที่มีแนวโน้มลดลง โดยธนาคารกลาง ทั้งธนาคารกลางสหรัฐฯ (FED) ธนาคารกลางยุโรป (ECB) และธนาคารกลางญี่ปุ่น (BOJ) ส่งสัญญาณคงหรืออาจลดดอกเบี้ยนโยบายในช่วงที่เหลือของปี ตลอดจน FED ประกาศยกเลิกการลดงบดุล ณ สิ้นเดือนกันยายน และ ECB และ BOJ ยังคงดำเนินการเข้าซื้อพันธบัตรอย่างต่อเนื่อง สะท้อนสภาพคล่องเศรษฐกิจโลกยังคงขยายตัว ซึ่งช่วยสร้างบรรยากาศที่คลายความกังวลให้กับตลาดการเงินโลกได้บ้าง

อย่างไรก็ตาม ความเสี่ยงหลักๆ ของเศรษฐกิจโลกที่ยังมีความไม่แน่นอนสูง ทั้งสงครามการค้าที่ต่างฝ่ายหามาตรการตอบโต้กัน และประเด็นทางการเมือง โดยเฉพาะบทสรุป Brexit แม้จะมีการเลื่อนกระบวนการ Brexit ออกไปเป็นเดือนตุลาคม แต่ล่าสุดเทรีซา เมย์ ประกาศลาออกจากตำแหน่งนายกรัฐมนตรีสหราชอาณาจักร ทำให้เพิ่มโอกาสการเกิด Brexit แบบไร้ข้อตกลง (no deal) และการหาข้อสรุปที่ทำให้ทุกฝ่ายพอใจยังเป็นเรื่องที่ท้าทายและต้องอาศัยเวลาในการเจรจาต่อรอง ทำให้ยังเห็นว่าปัจจัยเสี่ยงเหล่านี้มีโอกาสสร้างความผันผวนในตลาดการเงินโลกในปีนี้

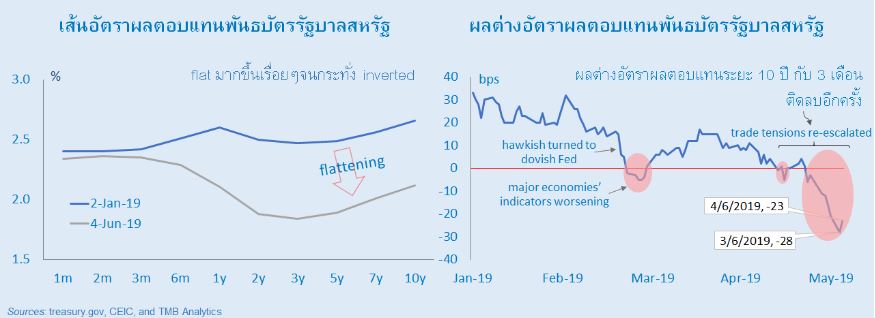

สำหรับทิศทางอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ ล่าสุดจากภาวะสงครามการค้าระหว่างสหรัฐฯ กับประเทศคู่ค้าหลัก ไม่ว่าจะเป็น จีน เม็กซิโก หรือ ยุโรป ที่มีแนวโน้มยืดเยื้อและทวีความตึงเครียดมากขึ้น ทำให้คาดว่าจากนี้ไปอัตราผลตอบแทนพันธบัตรระยะยาว โดยเฉพาะระยะ 10 ปีจะยังอยู่ในระดับต่ำ กล่าวคือ ต่ำกว่าดอกเบี้ยนโยบายที่อยู่ในช่วง 2.25-2.5% ส่งผลให้ yield curve มีโอกาสที่จะอยู่ในลักษณะแบนราบ (flat) สะท้อนความกังวลเศรษฐกิจโลกเป็นไปในทิศทางชะลอ หรือลักษณะอัตราผลตอบแทนพันธบัตรระยะยาวต่ำกว่าระยะสั้น (inverted) ดังที่เกิดขึ้นอยู่ในปัจจุบัน สะท้อนความกังวลเศรษฐกิจมีแนวโน้มเข้าสู่ภาวะถดถอย

อย่างไรก็ดี หากผลการเจรจาการค้าในระยะต่อไปมีทิศทางบวกมากขึ้น เชื่อว่าจะเห็นอัตราผลตอบแทนพันธบัตรระยะยาวมีแนวโน้มปรับสูงขึ้นได้ หรือหาก FED ตัดสินใจลดดอกเบี้ยนโยบาย ก็จะทำให้อัตราผลตอบแทนพันธบัตรระยะสั้นลดลง และ yield curve มีความชันมากขึ้นได้ (steepening)

คาดการณ์เศรษฐกิจไทยปี 2562 ขยายตัวชะลอลงที่ 3.0% ผลจากภาคการส่งออกทรุดตัว

สัญญาณการชะลอตัวของเศรษฐกิจโลกและสงครามการค้าที่ส่งผลกระทบต่อการค้าโลกที่ขยายวงกว้างมากขึ้น ทำให้เศรษฐกิจไทยจากที่ฟื้นตัวแข็งแกร่งมาตั้งแต่ปี 2560 เริ่มเข้าสู่โหมดชะลอตัวในช่วงครึ่งหลังของปี 2561 อีกทั้งภาคการท่องเที่ยวที่เติบโตสดใสมาอย่างต่อเนื่องกลับได้รับผลกระทบจากเหตุการณ์เรือล่มที่ภูเก็ต ส่งผลให้นักท่องเที่ยวตลาดจีนได้ลดลงมาก บทบาทการขับเคลื่อนเศรษฐกิจจึงมาจากกิจกรรมเศรษฐกิจภายในเป็นหลัก ซึ่งเป็นปัจจัยหนุนให้ภาพรวมเศรษฐกิจทั้งปี 2561 ยังสามารถรักษาการเติบโตได้ที่ 4.1% ใกล้เคียงกับปีก่อนหน้า สำหรับในไตรมาสแรกของปี 2562 ปัจจัยเสี่ยงด้านต่างประเทศส่งผลกระทบมากขึ้น ทั้งเศรษฐกิจหลักที่เป็นคู่ค้าชะลอตัวชัดเจนมากขึ้น และแรงกดดันจากสงครามการค้าที่ยังหาข้อสรุปไม่ได้ในระยะเวลาอันสั้น ทำให้ไตรมาสแรกมูลค่าส่งออกหดตัว 2% หากมองการส่งออกทั้งปี 2019 TMB Analytics คาดการณ์มูลค่าส่งออกจะขยายตัวได้เพียง 0.5% จากภาพการค้าโลกที่มีแนวโน้มแย่ลง โดยเฉพาะจากตลาดจีนที่มีแนวโน้มชะลอตัวอย่างต่อเนื่อง และตลาดยุโรปที่ยังเผชิญกับความเสี่ยงของ Brexit ที่ค้างคา ด้วยเหตุผลนี้ ภาคส่งออกที่เติบโตแผ่วลงมาก จึงเป็นปัจจัยฉุดรั้งการเติบโตเศรษฐกิจ

อย่างไรก็ดี ภาคการท่องเที่ยวกลับมาฟื้นตัวเร็ว สะท้อนจากการกลับมาขยายตัวของนักท่องเที่ยวตลาดจีนที่กลับมาสู่ระดับปกติ และมีแนวโน้มที่ดีอย่างต่อเนื่อง โดยประมาณการนักท่องเที่ยวต่างชาติปีนี้แตะ 40.4 ล้านคนหรือเพิ่มขึ้น 6% ในส่วนของกิจกรรมเศรษฐกิจในประเทศทั้งการบริโภคและการลงทุนมีแนวโน้มขยายตัวดีต่อเนื่อง โดยการบริโภคภาคเอกชนขยายตัวจากทุกหมวดสินค้าทั้งสินค้าคงทนประเภทรถยนต์และสินค้าอุปโภคบริโภค โดยมีปัจจัยบวกเพิ่มจากกิจกรรมหาเสียงก่อนเลือกตั้ง รวมถึงมาตรการพยุงเศรษฐกิจและมาตรการช่วยเหลือผู้มีรายได้น้อย ในด้านการลงทุนภาคเอกชนเริ่มเห็นการขยายตัวในหมวดการลงทุนเครื่องจักรและอุปกรณ์ และมีแนวโน้มดีต่อเนื่อง โดยมีปัจจัยหนุนจากการขยายกำลังการผลิตในหลายอุตสาหกรรม และคาดว่าจะเริ่มมีการลงทุนของอุตสาหกรรม S-Curve ที่ได้รับการอนุมัติจากสำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) ในช่วง 2-3 ปีที่ผ่านมาในกลุ่มอุตสาหกรรมยานยนต์ ปิโตรเคมี เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ รวมถึงแนวโน้มการย้ายฐานการผลิตมาไทยจากประเด็นสงครามการค้า กอปรกับการลงทุนภาครัฐที่คาดว่าหลังจากมีรัฐบาลใหม่แล้วจะยังคงเร่งสานต่อนโยบายการลงทุน โดยเฉพาะในส่วนของโครงสร้างพื้นฐานที่รองรับโครงการระเบียงเศรษฐกิจพิเศษภาคตะวันออกหรือ EEC เช่น รถไฟความเร็วสูงเชื่อม 3 สนามบิน สนามบินและศูนย์ซ่อมอากาศยานอู่ตะเภา ท่าเรือแหลมฉบัง โครงการต่าง ๆ นี้คิดเป็นเม็ดเงินกว่า 1 แสนล้านบาท แต่อัตราการเบิกจ่ายอาจต่ำกว่าคาดเนื่องจากการเบิกจ่ายล่าช้าในช่วยรอยต่อการเปลี่ยนผ่านรัฐบาล ทั้งนี้ ในภาพรวมแม้เครื่องยนต์เศรษฐกิจในประเทศจะทำงานได้ต่อเนื่องจากปีที่ผ่านมา แต่ยังไม่สามารถชดเชยแรงฉุดของภาคการส่งออกที่ทวีความรุนแรงมากขึ้น ทำให้ภาพรวมเศรษฐกิจไทยในปี 2562 มีแนวโน้มขยายตัวชะลอลงที่ 3.0% เทียบกับขยายตัว 4.1% ในปีก่อนหน้า

สำหรับทิศทางนโยบายการเงิน TMB Analytics มองว่า ธปท.จะคงดอกเบี้ยนโยบายที่ 1.75% ในช่วงที่เหลือของปี 2019 สาเหตุจากความเสี่ยงต่างประเทศที่เพิ่มขึ้นทำให้แรงหนุนจากการขยายตัวทางเศรษฐกิจยังไม่มากพอให้ ธปท.ขึ้นดอกเบี้ยนโยบาย ขณะเดียวกัน การจะลดดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจที่กำลังจะชะลอลง ก็มีข้อจำกัดจากหนี้ครัวเรือนที่พุ่งสูงขึ้นอย่างรวดเร็ว และมีประเด็นคุณภาพสินเชื่อที่เสื่อมถอยลง ซึ่งอาจเพิ่มความเสี่ยงต่อเสถียรภาพระบบการเงินได้

ด้านค่าเงินบาทในช่วงที่เหลือของปีมีแนวโน้มไปในทิศทางแข็งค่าขึ้น จากปัจจุบันเคลื่อนไหวที่ 31.6-32.0 บาทต่อดอลลาร์สหรัฐ ซึ่งหนุนด้วยปัจจัยบวกจากภาคการท่องเที่ยวและการดำเนินนโยบายการเงินแบบผ่อนคลายมากขึ้นอย่างชัดเจนของธนาคารกลางหลัก ๆ ของโลก โดยล่าสุด FED อาจปรับลดดอกเบี้ย หากสงครามการค้าส่งผลกระทบต่อเศรษฐกิจสหรัฐฯ มากขึ้น ขณะที่ยังมีปัจจัยลบจากการเกินดุลบัญชีเดินสะพัดที่ลดลง สาเหตุจากมูลค่าการส่งออกที่ขยายตัวต่ำลงมาก ทำให้คาดว่าเงินบาทจะเคลื่อนไหวในช่วง 31.2-32.0 หรือเฉลี่ย 31.45 บาทต่อดอลลาร์สหรัฐ แข็งค่าราว 2.7 % จากปีก่อนหน้า นอกจากนี้ความเสี่ยงจากสงครามการค้าและความเสี่ยงทางภูมิรัฐศาสตร์ที่ยังคงมีอยู่ ส่งผลให้ค่าเงินบาทมีความผันผวนมากกว่าช่วงต้นปี

สำหรับอัตราผลตอบแทนพันธบัตรรัฐบาลไทยเมื่อเทียบกับช่วงต้นปี พบว่าโดยรวมแล้ว yield curve มีความชันลดลงเล็กน้อย เส้นอัตราผลตอบแทนระยะสั้นมีการปรับขึ้น 4-19 basis point จากการที่ตลาดปรับตัวรับรู้การปรับขึ้นของดอกเบี้ยนโนบายของ ธปท. อัตราผลตอบแทนระยะกลางถึงยาวมีการปรับลง 3-15 basis point เนื่องจากความเสี่ยงเศรษฐกิจโลกที่สูงขึ้นอย่างมีนัยสำคัญ สำหรับในช่วงที่เหลือของปี 2562 คาดว่าอัตราผลตอบแทนระยะสั้นที่อยู่ประมาณ 1.69-1.73% จะมีการปรับขึ้นอีกจนใกล้เคียงดอกเบี้ยนโยบายที่คาดว่าจะคงที่ 1.75% ตลอดปีนี้ ส่วนอัตราผลตอบแทนระยะ 6 เดือน ถึงระยะยาวนั้น มีแนวโน้มทรงตัวไม่ต่างกับระดับปัจจุบันมากนัก หรืออาจปรับขึ้นเพียงเล็กน้อย เนื่องจากความกังวลเศรษฐกิจที่อาจชะลอตัวกว่าคาด ซึ่งมาจากทั้งปัจจัยภายนอกที่ยังมีความไม่แน่นอนสูงและปัจจัยภายในที่เกี่ยวกับความต่อเนื่องนโยบายลงทุน

สนับสนุนบทความโดย : ศูนย์วิเคราะห์เศรษฐกิจ ทีเอ็มบี