แนวโน้มและทิศทางตลาดรถยนต์ไฟฟ้า 2023

แม้ว่าการลดการปล่อยก๊าซคาร์บอนไดออกไซด์จะเป็นตัวเร่งสำคัญของตลาดรถอีวี อย่างไรก็ตาม การเติบโตของรถยนต์ไฟฟ้ายังต้องอาศัยนโยบายและการสนับสนุนจากรัฐบาล การลงทุน และอื่น ๆ บทความนี้พาสำรวจแนวโน้มและทิศทางตลาดรถยนต์ไฟฟ้าประจำปี 2023

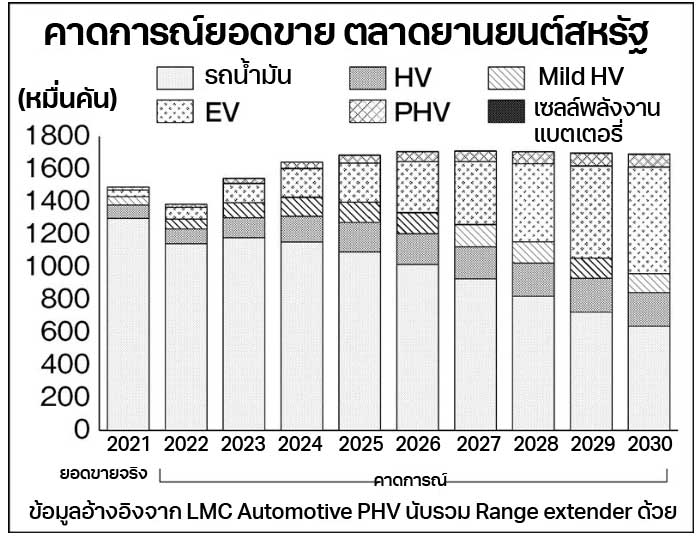

ตลาดยานยนต์สหรัฐฯ

ผู้บริหายค่ายรถญี่ปุ่นรายหนึ่ง แสดงความเห็นว่า Inflation Reduction Act ซึ่งผ่านการลงนามในเดือนสิงหาคม 2022 เป็นปัจจัยที่ต้องเฝ้าระวังเป็นอย่างมาก และกล่าวว่า “หากไม่สามารถผลิตทั้งยานยนต์และแบตเตอรี่ในสหรัฐฯ ได้ ก็จะไม่สามารถยืนอยู่ในตลาดได้”

| Advertisement | |

โดยกฎหมายฉบับนี้กำหนดให้เครดิตเงินคืนแก่ผู้ซื้อรถอีวี และรถปลั๊กอินไฮบริด (Plug-in Hybriก Vehicle: PHV) ที่ผลิตในอเมริกาเหนือ โดยสามารถรับเครดิตภาษีคืนได้สูงสุด 7,500 ดอลลาร์สหรัฐ อย่างไรก็ตาม เงื่อนไขที่ผู้ผลิตรถอีวีต้องทำตาม คือต้องผลิตยานยนต์และแบตเตอรี่ในอเมริกาเหนือ ไปจนถึงการใช้ “ส่วนประกอบสำคัญ” ที่จัดหาจากอเมริกาเหนือเช่นกัน

ปัจจุบัน ซัพพลายเชนแบตเตอรี่รถยนต์ไฟฟ้าของค่ายรถทั่วโลกประกอบด้วยบริษัทในประเทศจีน และบริษัทสัญชาติจีนจำนวนมาก ซึ่งนาย Masataka Gumimoto นักวิเคราะห์จาก Nomura Securities แสดงความเห็นว่า กฎหมายฉบับนี้เป็นการสร้างแรงจูงใจเพื่อการสร้างซัพพลายเชนแบตเตอรี่ในสหรัฐฯ ให้เข้มแข็ง

รถอีวีของโตโยต้า

โดยสิ่งที่เกิดขึ้นหลังผ่านร่างกฎหมาย Inflation Reduction Act ผ่าน คือความเคลื่อนไหวของผู้ผลิตยานยนต์และชิ้นส่วนยานยนต์จำนวนมาก ยกตัวอย่างเช่น

- ฮอนด้า ประกาศสร้างฐานการผลิตแบตเตอรี่อีวีในสหรัฐฯ ร่วมกับ LG Energy Solution

- โตโยต้า ประกาศแผนลงทุนโรงงานแบตเตอรี่ในรัฐนอร์ทแคโรไลนาเป็นมูลค่า 2.5 พันล้านดอลลาร์สหรัฐ

- นิสสัน ประกาศผลิตรถอีวีใหม่รวม 4 รุ่นในสหรัฐฯ หลังปี 2026

- Volkswagen ลงนามบันทึกข้อตกลงความเข้าใจกับรัฐบาลแคนาดาเพื่อจัดหาลิเธียม โคบอลต์ และนิกเกิลสำหรับผลิตแบตเตอรี่

- General Motors ประกาศลงทุนในบริษัทสัญชาติออสเตรเลียเพื่อเสริมความมั่นคงด้านซัพพลายเชนนิกเกิล

โรงงานนิสสันในรัฐมิสซิสซิปปี สหรัฐอเมริกา

ซึ่งกฎหมายนี้ไม่ได้ส่งผลกระทบเฉพาะตลาดสหรัฐฯ และค่ายรถ แต่ยังกระทบรัฐบาลประเทศอื่นอีกด้วย ยกตัวอย่างเช่นในเดือนธันวาคมที่ผ่านมา นายเอ็มมานูเอล มาครง ประธานาธิบดีฝรั่งเศสได้แสดงความกังวลต่อกฎหมายฉบับนี้ ส่งผลให้นายโจ ไบเดน ประธานาธิบดีสหรัฐฯ ออกมาแสดงความเห็นว่ากฎหมายฉบับนี้ไม่ได้มีขึ้นเพื่อกีดกั้นพันธมิตรในยุโรป และจะมีการปรับเปลี่ยนเนื้อหาให้ดียิ่งขึ้น แต่จนถึงปัจจุบันก็ยังไม่มีรายละเอียดเพิ่มเติมออกมา ส่งผลให้บริษัทต่าง ๆ ในอุตสาหกรรมยานยนต์ติดตามประเด็นนี้กันอย่างใกล้ชิด

สหรัฐฯ เป็นตลาดรถยนต์ไฟฟ้าที่มีสัดส่วนมากถึง 30% จากทั่วโลก ทำให้มีความสำคัญต่อค่ายรถเป็นอย่างมาก แม้ว่าหลายค่ายจะมีส่วนแบ่งในสหรัฐฯ เพียงน้อยนิดก็ตาม นอกจากนี้ การลงทุนในสหรัฐฯ ยังเป็นเรื่องเร่งด่วน เนื่องจากหากลงทุนช้า ต้นทุนก็จะยิ่งสูงขึ้นเมื่อเทียบกับผู้ผลิตที่เข้าไปสร้างฐานการผลิตเอาไว้แล้ว อีกทั้งยังต้องใช้เวลาในการพัฒนาซัพพลายเชนในภูมิภาคอีกด้วย ซึ่งผู้บริหารค่ายรถญี่ปุ่นรายหนึ่งแสดงความเห็นว่า แม้ทิศทางในอนาคตจะไม่แน่ชัด แต่ก็ต้องลงทุนในสหรัฐฯ ต่อไป

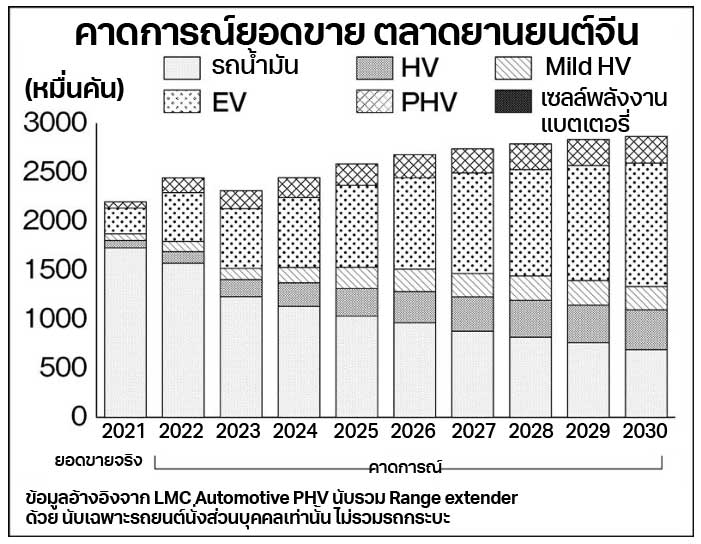

ตลาดยานยนต์จีน

ส่วนทางด้านตลาดจีนนั้น รถยนต์ไฟฟ้ามีการเติบโตเป็นอย่างมาก โดยสมาคมผู้ผลิตรถยนต์แห่งประเทศจีน (China Association of Automobile Manufacturers) รายงานว่า ในเดือนมกราคม - พฤศจิกายน 2022 ที่ผ่านมา ยอดขายรถยนต์ไฟฟ้าในจีนปิดที่ 4.73 ล้านคัน เพิ่มขึ้น 89% จากช่วงเวลาเดียวกันในปีก่อนหน้า และมีสัดส่วนมากถึง 19% ของยอดขายรถยนต์ใหม่ในจีนทั้งหมด ในขณะที่ยอดขายรถยนต์ในจีนเพิ่มขึ้นเฉลี่ยปีละราว 3% สะท้อนให้เห็นว่า รถอีวีมีความสำคัญต่อตลาดจีนเป็นอย่างยิ่ง

ข้อมูลของบริษัทวิจัย MarkLines เผยว่า รถยนต์ไฟฟ้าขนาดเล็ก Hongguang Mini ของบริษัท SAIC-GM-Wuling Automobile เป็นรถยนต์ไฟฟ้ารุ่นที่มียอดขายสูงสุดในจีน โดยมียอดขายประมาณ 490,000 คัน ตามมาด้วย Tesla Model Y 420,000 คัน และ Dolphin จาก BYD 180,000 คัน

ซึ่งหากพิจารณาตลาดรถยนต์นั่งส่วนบุคคลในจีนแล้ว พบว่า ยอดขายยานยนต์ค่ายจีนมีการขยายตัวราว 50% ค่ายเยอรมันขยายตัว 19.1% ญี่ปุ่นขยายตัว 18.7%

ผู้บริหารบริษัทชิ้นส่วนยานยนต์รายหนึ่งเผยว่า ยอดขายรถยนต์ญี่ปุ่นกำลังถูกยอดขายอีวีจีนแซงหน้า ซึ่งมาตรการสนับสนุนการซื้อรถยนต์ไฟฟ้าของจีนเป็นปัจจัยที่ทำให้ค่ายรถจีนประสบความสำเร็จในท้องตลอด

LMC Automotive สำนักวิเคราะห์ตลาดยานยนต์ระดับโลก คาดการณ์ว่า ในปี 2022 ที่ผ่านมา ยอดผลิตยานยนต์ 30% ในจีนเป็นยอดรถยนต์ไฟฟ้าจากค่ายรถจีน ในขณะที่ยอดผลิตรถยนต์ไฟฟ้าจากค่ายรถต่างประเทศ (ไม่รวมเทสล่า) มีสัดส่วนเพียง 5% เท่านั้น

ด้วยเหตุนี้เอง ค่ายรถญี่ปุ่นจึงต้องการยกระดับการผลิตอีวีเพื่อให้ไล่ตามค่ายจีนได้ทัน ยกตัวอย่างเช่นฮอนด้าซึ่งประกาศผลิตรถอีวีรุ่น “e:N” ในจีน นิสสันที่ส่งรถอีวีโมเดลหลักเข้าสู่ตลสาดจีน ไปจนถึงโตโยต้าที่ประกาศพัฒนาอีวีร่วมกับ BYD

รถอีวีของฮอนด้าในจีน

ทั้งหมดนี้แสดงให้เห็นว่า ตลาดรถยนต์ไฟฟ้าในจีนมีความสำคัญต่อค่ายรถทั่วโลก ซึ่งผู้บริหารค่ายรถญี่ปุ่นรายหนึ่งแสดงความเห็นว่า อีวีจีนกำลังมีคุณภาพนำหน้าญี่ปุ่นไปแล้ว อีกทั้งยังมีแผนเข้ามาทำตลาดในญี่ปุ่นด้วย และคาดการณ์ว่าทิศทางตลาดรถยนต์ไฟฟ้าจีนจะส่งผลต่อกลยุทธทางธุรกิจของค่ายรถในระดับโลก

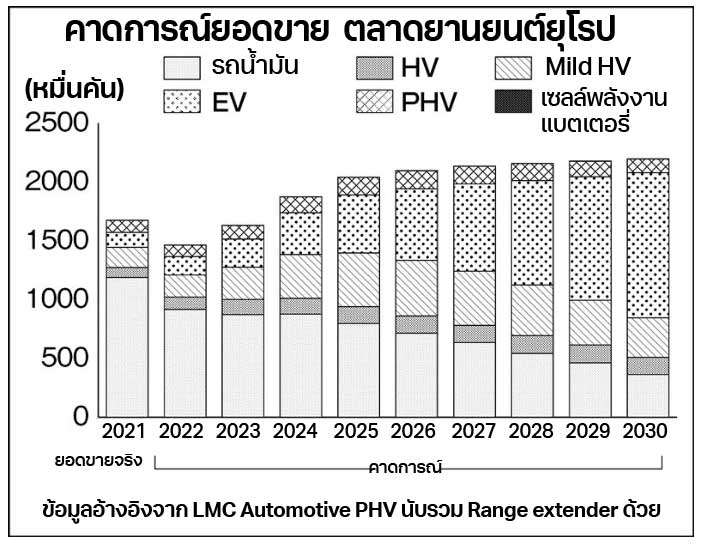

ตลาดยานยนต์ยุโรป

มาตรการผลักดันรถยนต์ไฟฟ้าด้วยการสั่งให้ยุติการขายเครื่องยนต์สันดาปภายในปี 2035 ทำให้ตลาดรถยุโรปเป็นตัวแปรสำคัญในการเปลี่ยนผ่านสู่ยุคอีวี เนื่องจากรัฐบาลมีการประกาศนโยบายต่าง ๆ และบังคับใช้อย่างเข้มงวด กำหนดให้ผู้ผลิตเปิดเผยการปล่อยก๊าซคาร์บอนไดออกไซด์ตลอดวงจรอายุแบตเตอรี่ และอื่น ๆ ผนวกกับขีดความสามารถในการผลิตพลังงานทดแทน ทำให้ยุโรปเป็นภูมิภาคที่ส่งผลต่อขีดความสามารถในการแข่งขันของค่ายรถเป็นอย่างมาก

ยกตัวย่างเช่น Renault ซึ่งได้เปิดสาขาใหม่ในฝรั่งเศส ตั้งเป้าผลิตและจัดหาชิ้นส่วนยานยนต์กว่า 80% ภายในพื้นที่ 300 กิโลเมตรรอบโรงงานเพื่อลดต้นทุนจัดหาชิ้นส่วน พิจารณาลงทุนในเครือ Renault–Nissan–Mitsubishi Alliance เพิ่มเติม และวางแผนพัฒนารถอีวีขนาดเล็กที่ผลิตจำนวนมากได้ง่าย ส่วนค่ายรถยุโรปอื่น ๆ ก็มีความพยายามในการเสริมสร้างซัพพลายเชนในยุโรปให้เข้มแข็งยิ่งขึ้น

IHS Automotive คาดการณ์ว่า ภายในปี 2030 ยอดขายรถอีวีจะมีสัดส่วนมากถึง 56% ของยอดขายยานยนต์ทั้งหมดในยุโรป แสดงให้เห็นถึงความก้าวหน้าด้านรถยนต์ไฟฟ้า ในขณะที่คาดว่าในจีนจะมีสัดส่วนที่ 44%

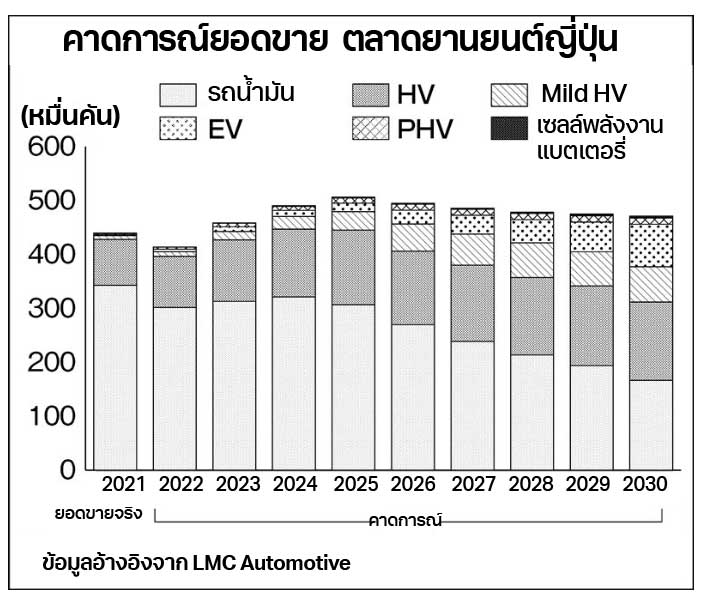

ตลาดยานยนต์ญี่ปุ่น

ผู้บริหารค่ายรถญี่ปุ่นรายหนึ่งเผยว่า ผู้บริโภคเริ่มหันมาให้ความสนใจรถอีวีมากขึ้นแม้จะวิ่งได้ไกลไม่เท่ารถยนต์ที่ใช้เครื่องยนต์สันดาปก็ตาม ซึ่งแนวโน้มนี้ชัดเจนขึ้นหลังเดือนมิถุนายน 2022 โดย K-Car ของนิสสันและมิตซูบิชิได้รับการตอบรับจากผู้บริโภคอย่างล้นหลาม

เหตุผลด้านราคาเป็นหนึ่งในปัจจัยที่ผู้บริโภคพิจารณา แม้รถยนต์ในกลุ่มนี้จะมีขนาดเล็ก วิ่งได้ไม่ไกล แต่มีความเรียบง่าย ใช้ชิ้นส่วนร่วมกับยานยนต์ได้หลายรุ่น ซึ่งเมื่อรวมกับเงินสนับสนุนจากรัฐบาลแล้ว ทำให้ราคาขายต่อคันไม่ถึง 1 ล้านเยน หรือต่ำกว่า 7,670 ดอลลาร์สหรัฐ

ส่วนในภาพรวมช่วงเดือนมกราคม - พฤศจิกายน 2022 ญี่ปุ่นขายอีวีได้ราว 5 หมื่นคัน เพิ่มขึ้น 2.6 เท่าจากช่วงเวลาเดียวกันในปีก่อนหน้า กว่า 40% ของยอดขายเป็น K-Car ซึ่งเป็นขนาดเล็กที่สอดรับกับความต้องการของตลาด ช่วยแก้ปัญหาสถานีชาร์จไฟไม่เพียงพอ และผู้บริโภคยังมีส่วนร่วมในการลดการปล่อยก๊าซคาร์บอนไดออกไซด์อีกด้วย

ด้วยเหตุนี้เอง อุตสาหกรรมยานยนต์ญี่ปุ่นจึงเล็งเห็นว่า รถอีวีที่มีราคาประหยัดสามารถดึงดูดผู้บริโภคได้เป็นอย่างดีในยุคที่ข้าวของต่าง ๆ แพงขึ้นอย่างต่อเนื่อง ซึ่งไม่เพียงแต่อีวีเท่านั้น แต่รถไฮบริด และปลั๊กอินไฮบริดที่มีส่วนช่วยลดการปล่อยก๊าซคาร์บอนเองก็ได้รับความสนใจมากขึ้นเช่นกัน

นักวิเคราะห์อุตสาหกรรมยานยนต์รายหนึ่งคาดการณ์ว่า ในช่วงเวลาที่การคาดการณ์ตลาดอีวีทำได้ยากเช่นนี้ ค่ายใดที่มีทั้งรถอีวีและรถไฮบริดอาจจะมีความได้เปรียบมากขึ้นก็เป็นได้

ที่มา: Nikkan Kogyo Shimbun

#รถยนต์ไฟฟ้า #ยานยนต์ #อุตสาหกรรมยานยนต์ #Mreport #mreportth #ข่าวอุตสาหกรรม #onlinecontent

บทความยอดนิยม 10 อันดับ

- สรุปยอดขายรถยนต์ ครึ่งปีแรก 2022

- ภาพรวมอุตสาหกรรมโซลาร์เซลล์ของไทย

- สถานการณ์ชิปขาดตลาด 2022 จะสิ้นสุดเมื่อไหร่?

- 12 เทรนด์เทคโนโลยีมาแรงแห่งปี 2022

- 10 ตัวอย่างที่นำ 5G มาใช้งานได้อย่างน่าสนใจและประสบผลสำเร็จ

- เทคโนโลยีแห่ง G สู่ 5G เครือข่ายไร้สาย

- แบตเตอรี่ลิเธียมไอออนคืออะไร ตลาดจะก้าวไปในทางไหนในปี 2030?

- เทคโนโลยีสำหรับโลจิสติกส์ ทางเลือกสู่ทางรอด ปรับก่อนโดนเบียด

- นิยามใหม่ SME ใช้ “รายได้” เป็นตัวกำหนด

- FTA ไทย มีกี่ประเทศ พอหรือไม่ ทำไมต้องคิดเรื่อง CPTPP

อัปเดตข่าวทุกวันที่นี่ www.mreport.co.th

Line / Facebook / Twitter / YouTube @MreportTH